"De que forma a Lei do Superendividamento pode ajudar a administrar minhas contas?”

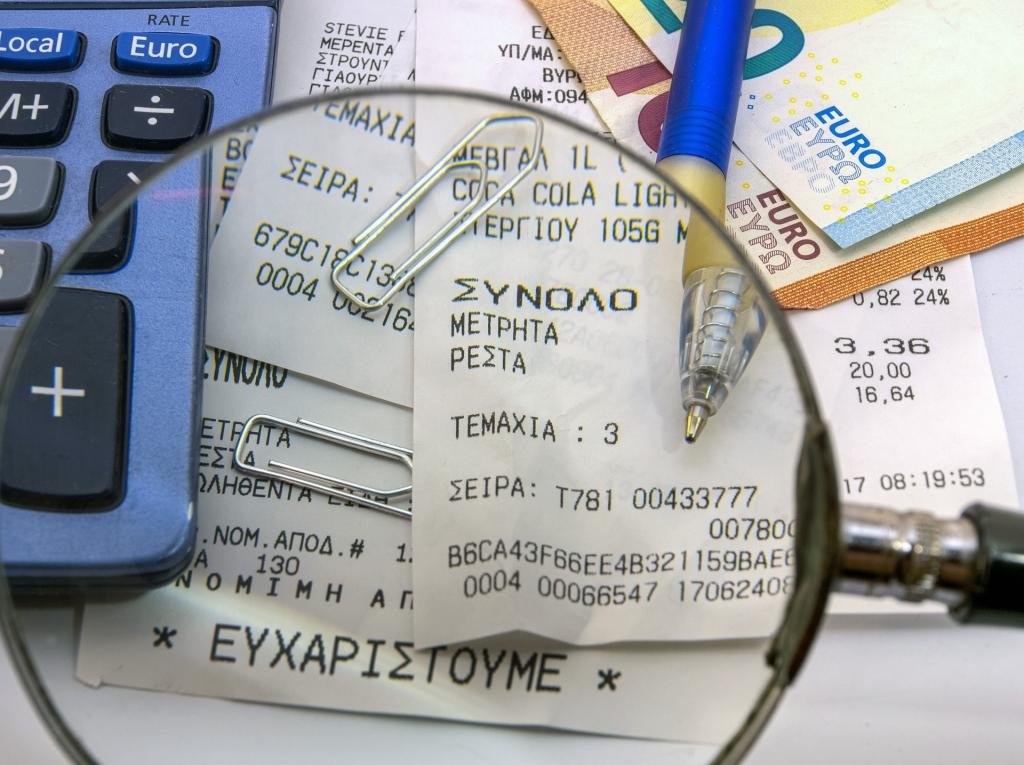

A época de final de ano sempre acaba sendo a de maior exposição às compras, especialmente pelas já conhecidas festividades do período. Frente a constante instabilidade econômica do nosso país, mais recentemente, em razão da pandemia da Covid-19, e do exponencial aumento do índice de desemprego[1], a realidade para muitos brasileiros não é a mais favorável nessa virada de ano.

Considerando esse cenário, passa a ser cada vez mais recorrente a existência de consumidores superendividados – entendido por aqueles que não conseguem vencer suas contas sem comprometer valores minimamente necessários ao seu sustento (alimentação, moradia, etc). Essa é uma situação bastante comum a quem busca novas dívidas para saldar as anteriores, sendo um exemplo a tomada de empréstimos sucessivos. Assim, recentemente, foi publicada a bem-intencionada Lei do Superendividamento (Lei nº 14.181/2021), que traz novidades quanto às ações direcionadas à educação financeira dos consumidores[2], bem como institui mecanismos de prevenção e tratamento conjunto das dívidas[3].

Aos consumidores que se veem em situação de superendividamento, recomenda-se, primeiramente, a procura de órgão de defesa do consumidor (a exemplo do Procon) ou o Poder Judiciário. Nesse contato, será importante ao consumidor que leve consigo informações (i.) de quais são as contas que têm em aberto e do valor total da dívida e (ii.) dos gastos totais mensais para sobrevivência e sustento individual e/ou de sua família ("mínimo existencial"). Com essas informações em mãos, será possível o auxílio à formulação de "plano de pagamento das dívidas" com parcelas de pagamento mensais que não comprometam a sua existência digna.

Assim, poderá o consumidor, por intermédio de tais órgãos de auxílio, solicitar a instauração de "processo de repactuação de dívidas" (sendo essa uma novidade da Lei), de cujo primeiro ato será a realização de audiência conciliatória com a presença de todos os credores para apresentação e negociação de plano para pagamento da dívida, que deverá ser quitada integralmente dentro do prazo de até cinco anos. Por outro lado, não havendo êxito na conciliação, poderá o consumidor requerer a abertura de "processo por superendividamento" mediante apresentação de plano judicial compulsório no qual a primeira parcela da dívida será paga em até 180 dias e o restante em prazo máximo de até 5 anos. Nesse caso, passará o juiz, com eventual auxílio de administrador, a determinar a solução apropriada, considerando garantias mínimas ao consumidor[4] e aos credores[5].

Por ser recente, o procedimento referido ainda contará com tempo de adaptação e aperfeiçoamento, consideradas as necessidades visualizadas na prática. Por mais positiva que seja a iniciativa contida na nova Lei do Superendividamento – que visa a garantir um "novo começo" ao consumidor que se encontre nessa situação –, ainda segue importante a consciência e responsabilidade individual diante de cada nova compra, por mais tentadoras nessa época do ano (e na Black Friday que se aproxima). Nesse sentido, recomenda-se sempre a busca pelo real conhecimento da compra que está sendo feita e avaliação se realmente comporta no orçamento (presente e futuro), evitando eventual direcionamento ou agravamento da situação de inadimplência.

[1] Segundo a última estimativa do IBGE (divulgada em outubro do presente ano), o Brasil registrou 13,7 milhões de desempregados no trimestre encerrado em agosto, representando uma taxa de desocupação de 13,2% da população nacional. Disponível em: <https://static.poder360.com.br/2021/10/pnad-agosto-ibge-27-out-2021.pdf> Acesso em: 21 nov. 2021.

[2] Inclusive, a Lei também se direciona ao fornecedor ou intermediário das vendas, com a indicação de quais informações devem ser esclarecidas ao consumidor no momento da oferta de produto ou serviço, de forma obrigatória (Art. 54-B). Entre elas, exemplificativamente, destaca-se a indicação do "custo efetivo total” da compra realizada e a "descrição dos elementos que o compõem" (de todos os valores que estão sendo cobrados), como previsão de juros e outros encargos incidentes, com ou sem financiamento (Art. 54-C).

[3] Nos termos da lei, por "dívida" entende-se "quaisquer compromissos financeiros assumidos decorrentes de relação de consumo, inclusive operações de crédito, compras a prazo e serviços de prestação continuada", da qual excetua-se quaisquer dívidas que tenham sido contraídas já com propósito de não realizar o pagamento (por fraude ou má-fé) ou decorram da contratação ou aquisição de produtos ou serviços de luxo ou de alto valor (Art. 54-A).

[4] Quanto ao consumidor, algumas vantagens do plano de pagamento é que a proposta poderá conter (i.) dilação de prazo para pagamento e redução de encargos; (ii.) suspensão ou extinção de eventuais ações judiciais de cobrança que estiverem em curso; (iii.) uma data para exclusão do nome do consumidor do cadastro de inadimplentes e (iv.) o compromisso de que o consumidor tomará todas as cautelas necessárias para não agravar sua situação financeira (Art. 104-A, §4º).

[5] Quanto aos credores, refere a Lei de Superendividamento que a proposta deverá prever o pagamento de, no mínimo, o valor principal devido, corrigido monetariamente, em parcelas iguais e sucessivas, como referido, em até no máximo 5 (cinco) anos, sendo a primeira devida em até 180 (cento e oitenta) dias da homologação do acordo (Art. 104-B, § 4º).